Качество обслуживания клиентов в коммерческом банке.

Журнал: Научный журнал «Студенческий форум» выпуск №23(44)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №23(44)

Качество обслуживания клиентов в коммерческом банке.

Аннотация. В статье даны разъяснения по двум главным характеристикам качества обслуживания: индексы NPS и CSI, а также рассмотрены факторы, влияющие на данные индексы.

Ключевые слова: индекс NPS, индекс CSI, лояльность клиентов.

В настоящее время в условиях конкуренции успешность деятельности банка определяется не только ценовыми, но и качественными характеристиками. Качество обслуживания является одной из серьезных характеристик, которое влияет на конкурентоспособность банка. Работа над качеством сервиса влияет на прибыль, на стабильность доходов. Наличие благоприятного отношения потребителей к организации, т.е. наличие лояльности, способствует сохранению уже имеющихся клиентов, а также завоеванию расположения новых.

По данным опроса Национального агентства финансовых исследований (НАФИ), цель которого была оценка индекса лояльности потребителя (Net Promoter Score, или NPS), 59% опрошенных готовы рекомендовать свой банк другим, 15% скорее всего не станут этого делать. 63% опрошенных пользуются услугами одного банка, 22% являются клиентами двух банков, трех банков – 5%. Каждый десятый опрошенный (9%) не пользуется услугами банков вообще. Было опрошено 1600 человек из 140 населенных пунктов России.

Лояльность – это готовность рекомендовать банк своим друзьям, знакомым, готовность сотрудничать с банком. Если опыт работы с банком у клиента превосходит ожидания, то уровень удовлетворенности высокий.

Согласно опросу, проведенному в 2016 году Sberbank, индекс NPS составил 82 балла (в 2011 году составлял 60 баллов). В данном опросе участвовало 878 клиентов Сбербанка. Клиенту задают три вопроса:

- «Как часто Вы посещаете отделение Сбербанка»?

- «Представьте себе идеальное обслуживание в отделении, насколько близко к идеалу Вы относите обслуживание в данном отделении»?

- «Вы готовы рекомендовать обслуживание в Сбербанке своим коллегам/друзьям/знакомым?»

Измерение индекса производится по десятибалльной шкале, где 10-9 – клиент с большой вероятностью будет рекомендовать банк (промоутер), 8-7 – нейтральный клиент, 6-0 – не будет рекомендовать банк вообще (критик). Чтобы рассчитать индекс лояльности, необходимо из доли сторонников вычесть долю критиков.

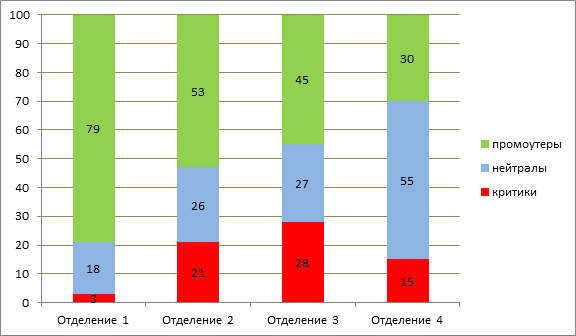

Рисунок 1. Анализ опроса

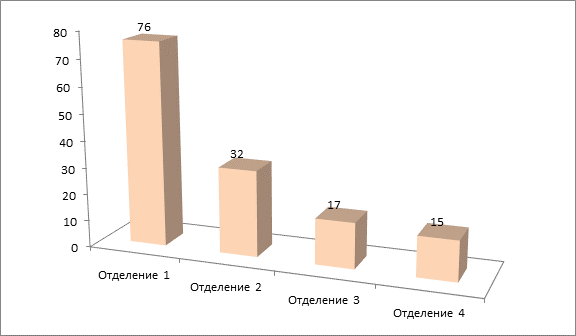

Рисунок 2. Анализ опроса

Например, из 100 опрошенных клиентов (Таб.1) отделения №1 79% - промоутеры, 18% - нейтралы, 3%- критики, индекс NPS составил 76% (показатель считается высоким), но может оказаться низким при сравнении с показателем конкурентов. В отделении №4 совсем низкий показатель NPS – всего 15% (Таб.2). Для улучшения показателя NPS необходим детальный анализ мнения каждого опрошенного клиента. Банк ставит перед собой задачу перевода клиентов из группы критиков в лояльных клиентов.

Ключевыми факторами при формировании лояльности клиентов являются: качество обслуживания в банке, наличие ассортимента банковских продуктов, сегментация клиентов, технологичность.

Одним из главных критериев является наличие новых банковских продуктов и услуг, при этом отвечающих на запросы клиентов из разных сегментов. Так, например, для клиентов Сбербанк Премьер (зона привилегированных клиентов) необходим персональный менеджер, определенные условия по вкладам, дебетовые карты (Visa Platinum). Для людей, получающих пенсию, льготные ставки по вкладам, наличие услуги автоматических платежей с карты на коммунальные услуги.

Клиентам банка необходим качественный уровень обслуживания: удобное расположение терминалов, отсутствие больших очередей, компетентность сотрудников, конфиденциальность.

В рамках клиентоцентричной модели сотрудники банка фокусируются на решении проблем, возникающих у клиентов. В 2015 году в Сбербанке было принято решение о внедрении в наиболее крупные отделения Сбербанка должности сервис-менеджера. В обязанности сервис-менеджера входят: прием, регистрация обращений клиентов, последующее регулирование их. Большинство обращений от клиентов решается в момент обращения. Часто встречающиеся обращения: некомпетентность сотрудников, незнание продуктов, проблемы с удаленными каналами обслуживания, несогласие с размерами комиссий, процентов по кредиту. С помощью специальной системы в социальных сетях было выявлено более полутора тысяч отзывов о работе банка (данные на 2015год.)

Одной из главных методик, позволяющих выстроить долгосрочные отношения с клиентами, является CSI (от англ. Customer Satisfaction Index) – индекс удовлетворенности потребителя. Для каждой организации построение модели удовлетворенности потребителя состоит из: выбора главных критериев проведения исследования, выбора вторичных критериев, построение модели для оценки удовлетворенности потребителя, разработка вопросов, анкет, проведение опроса, обработка полученной информации и анализ. Индекс CSI может отражать предпочтения и взгляды потенциальных и текущих клиентов. Правильно выбранные факторы при формировании модели позволят эффективно использовать CSI.

Это среднее значение оценок клиентов по их удовлетворенности обслуживанием в банке (используется 10-баллная шкала). В Сбербанке после обслуживания клиент получает смс-уведомление с просьбой оценить, насколько клиент остался доволен обслуживанием: балл от 1 (совсем не доволен обслуживанием) до 10 (очень доволен).

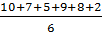

Так, например, из таб. 3 видно количество баллов, которые поставили 6 опрошенных человек, чтобы рассчитать показатель удовлетворенности, необходимо найти среднее значение между всеми оценками по формуле:

= 6,83

= 6,83

Рисунок 3. Количество баллов, которые поставили 6 опрошенных человек

Ежедневно от клиентов сотрудники получают обратную связь, это позволяет профильным подразделениям следить за тем, как сервис и услуги банка отвечают запросам клиентов. Благодаря оставленным пожеланиям и предложениям принимаются меры по усовершенствованию сервиса.

Благодаря методике CSI банк получает ответы на важные вопросы:

- Отношение клиентов к банку в целом.

- Работа отдельных структурных подразделений, сотрудников.

- Преимущества и недостатки банковских продуктов и услуг.

- Удобство работы, сотрудничества с банком.

Полученная информация позволяет изменять те процессы в банке, те условия предоставления банковских услуг, которые отрицательно влияют на поведение клиентов.

Главная цель управления качеством обслуживания и лояльностью – 100% довольный клиент, который рекомендует своим знакомым и друзьям именно этот банк.