ФИНАНСОВЫЙ РЫНОК: ПРОШЛОЕ И НАСТОЯЩЕЕ

Секция: Экономика

лауреатов

участников

лауреатов

участников

LI Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

ФИНАНСОВЫЙ РЫНОК: ПРОШЛОЕ И НАСТОЯЩЕЕ

Для любого государства с рыночной экономикой характерно наличие такого института как финансовый рынок. Данный элемент при качественном использовании и развитие способен повысить уровень жизни граждан, увеличить инвестиционный имидж как отдельных организаций, так и всего государства.

Важным, в рассмотрении любой из тем, является прежде всего изучение истории. Знание истории дает возможность выстроить логическую цепочку событий, понять общую картину изучаемой темы, а также помогает выявить некие закономерности развития и спрогнозировать возможные перспективы.

Прежде всего стоит сказать, что к основным элемента финансового рынка относят фондовый рынок, валютный рынок, рынок страховых услуг и рынок кредитования. Изначально, все элементы финансового рынка развивались обособлено. Соответственно и история финансового рынка представляет собой совокупность развития каждого из его институтов и инструментов. Но истоки появления финансового рынка часто связывают с формированием денежного рынка.

Развитие денежного рынка предопределило появление и развитие кредитных отношений. Основной механизм таких отношений был известен с давних времен. Например, в Древнем Риме и Греции в V в. до н.э. многие храмы осуществляли выдачу ссуд под различные драгоценности. В этот же период появились так называемые «профессиональные денежные дельцы»-трапезиты, которые проводили операции по хранению ценных вещей и документов, пускали в оборот деньги вкладчиков и выплачивали определенные суммы третьему лицу.

На Востоке, в частности в таких городах, как Вавилон и Родос, примерно в 1792-1750гг. до н.э., возникли многочисленные «торговые дома», «кредитные конторы», в то время и появились прообразы понятий кредит и вексель, утвердилось ростовщичество. [6, С.22-27]

Рассматривая историю развития кредитных отношений на Руси, стоит отметить что первые упоминания о такой деятельности появились в своде законов «Русская Правда». Так, из статьи 48 становится понято, что широко была распространена торговля в кредит, при этом государство защищало права купцов-кредиторов. Успешным представителем того времени можно назвать новгородского предпринимателя Клемента (XII в.), который сочетал торговую деятельность с «отдачей денег в рост». Купцы в свою очередь могли не только брать кредиты, но и брать их у помещиков, взамен на крепостных.

При этом, отмечается что ростовщики вызвали глубокий кризис в государстве, поскольку иногда ссуды выдавались под огромные проценты. Это побудило государство основать банковское дело в России и запустить реформы коммерческих кредитов того времени. Таким образом в 1733 году в Санкт-Петербурге была открыта Монетарная канцелярия, в которой кредиты выдавались под 8% годовых под залог золота и серебра. [2, С.18; 24; 110]

К концу 19 века потребность предприятий в кредитных ресурсах значительно возросла, что потребовало создания отдельного рынка. На данном рынке в качестве основного посредника стали выступать коммерческие банки.

Переходя к истории валютных рынков, стоит отметить, что сами валютные отношения возникли в период становления мировой торговли. По началу, курсы различных валют измерялись в золоте, поскольку существовал так называемый «Золотой стандарт». Однако, после Первой мировой войны запасы золота значительно уменьшились, что вынудило к 1920 году создать резервную валюту. За право быть резервной валютой того времени боролся доллар США и фунт стерлингов.

Прошедшая Вторая мировая война внесла свои коррективы и резервной валютой, согласно Бреттон-Вудскому соглашению, был признан «долларовый стандарт» по фиксированной цене. Стоит заострить внимание, что курс доллара был именно фиксированным, что не позволяло интереса к спекуляции. Кроме этого, мировая торговля пошла на спад. В связи с данной проблемой, было принято решение изменить курс доллара на плавающий. Данная мера позволила получать некий доход за счет разницы курса. [4]

Рассмотрим историю фондового рынка. В 14 веке в Венеции ростовщики начали продавать долговые обязательства другим кредиторам. Кроме этого они начали выкупать выпуски государственного долга. По мере естественного развития, Венецианцы смогли стать лидерами в области торгов ценными бумагами других правительств.

Первые биржи появились примерно в середине 16 века в Антверпене. На нах встречались брокеры и ростовщики для обсуждения проблем в сфере политики, бизнеса и отдельных долгов. В этот же период биржа имела дела лишь с долговыми ценными бумагами, такими как вексель и облигация.

Официально первая биржа была открыта в Лондоне в 1773 году, но наиболее влиятельно биржей того времени была Нью-Йоркская биржа. [3]

Одной из основных причин, для создания современного фондового института, стала необходимость бизнеса в значительном начальном капитале.

Перейдем к последнему рассматриваемому рынку- страхования. Данный рынок принадлежит числу наиболее старых форм хозяйственной жизни. Смысл термина вытекает из слова «страх», в понятие которого относят стихийные бедствия, ограбления и т.д. Идеи страхования были заложены еще до нашей эры, но в тот период они носили лишь некоммерческий характер, другими словами это была взаимопомощь.

Появление первых зачатков страхования на Руси обычно связывают с упомянутым выше памятником права в древней Руси- «Русской Правдой», в котором был установлен принцип распределения убытков при непоимке преступника. Первое привычное для нас понимание термина страхование, началось использовать в 1765 году в Риге и было единственным на территории России. Данное «общество страхования» предусматривало лишь определенные выплаты при пожарах. Позже данная сфера начала развиваться, появились программы по страхованию жизни, домов и некоторого имущества. [10, С.226]

Правовая база страхования была заложена в 1997 году Федеральным законом «Об организации страхового дела в РФ». После принятия данного закона страхование получило четкие функции, полномочия, ограничения в своей работе. [5]

Полностью сформировался финансовый рынок в России к 1990гг, а в странах с рыночной экономикой ко второй половине XX века. Это напрямую можно связать с государственной политикой, типом экономики и ситуацией в стране в целом.

В наше время все институты финансового рынка активно развиваются и являются достаточно привлекательными для субъектов экономики. Так, появление электронных бирж позволило сосредоточить огромное количество эмитентов, инвесторов и посредников на одной бирже, вне зависимости от их реального местонахождения.

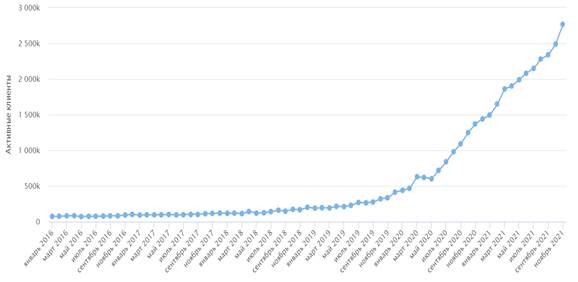

Так, за последние 5 лет количество участников, принимающих активное участие в купле- продаже на Московской бирже значительно увеличилось. Рассмотри данную динамику роста на графике, предоставленном ниже. (рис.1)

Рисунок 1 «Динамика роста активных клиентов на Московской бирже за период 2016-2021 гг. в тыс. человек»

Но, к сожалению, доля инвестиций в фондовый рынок России все еще остается очень низкой (около 1%). Доля россиян, которые инвестируют в российские ценные бумаги, уменьшилась, даже не смотря на увеличение количества эмитентов, а также посреднических компаний. [9]

Большое значение в современное развитие внесла цифровизация. Так, цифровизация валютного рынка была запущена в Китае. По замыслу валюта должна была заменить наличные деньги. Данная валюта хранится на электронном кошельке в виде определенного кода. Как сообщается, данная валюта позволит снизить риски, которые присущи другой цифровой валюте -биткоину. В России рассматривается вариант валюты-электронного рубля.

Пока что данная технология разрабатывается очень медленно и приспособлена лишь для решения мелкомасштабных задач, но можно предположить, что в ближайшие несколько лет технология разовьется и перешагнет все ограничения. К преимуществам данного нововведения можно отнести скорость платежей, снижение стоимости платежных услуг.

Таким образом, в какой-то момент текущая цифровая инфраструктура будет заменена, и новым игрокам больше не будут нужны ресурсы и инструменты, контролируемые старыми финансовыми институтами. [1]

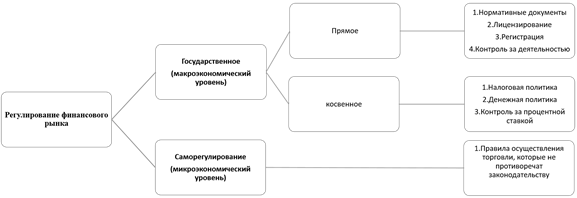

Регулирование также играет важную роль в развитии финансового рынка. Стратегически грамотный контроль функционирования финансовых рынков способствует успешному развитию и функционированию экономики страны. Рассмотрим основные направления регулирования финансового рынка. (рис.2)

Рисунок 2 «Регулирование финансового рынка в РФ»

К важным моментам гармоничного развития и процветания финансового рынка также стоит отнести повышение уровня финансовой грамотности. Для реализации данного направления государство предприняло ряд мер: в образовательных учреждениях было проведено порядка 7 тысяч уроков по данной теме; созданы центры по обработке обращений граждан; был запущен портал fincult.info, на котором кроме основной информации на тему финансовой грамотности имеется возможность проверить свои знания с помощью тестов. [7]

Таким образом, обобщая весь представленный выше материал, следует выделить основное: история становления финансового рынка складывалась из отдельных институтов, по мере их совершенствования возникало большое количество трудностей, проблем и неопределенностей. С большой вероятность можно говорить о том, что данный рынок имеет огромные перспективы для развития в будущем.