Факторы, влияющие на финансовую устойчивость коммерческого банка.

Журнал: Научный журнал «Студенческий форум» выпуск №5(5)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №5(5)

Факторы, влияющие на финансовую устойчивость коммерческого банка.

В настоящее время деятельность коммерческих банков является комплексом взаимосвязанных процессов, зависящих от влияния многочисленных факторов. Если на какой-либо фактор не обращать внимания, то оценка влияния других принятых в расчет факторов, а также выводы относительно деятельности банков рискуют оказаться неверными.

Для начала определим понятие финансовой устойчивости коммерческого банка. Финансовая устойчивость коммерческого банка – это устойчивость его финансового положения в долгосрочной перспективе, а если быть точнее, то это такое состояние финансовых ресурсов, при котором коммерческий банк способен путем рационального использования денежных ресурсов обеспечить непрерывный процесс осуществления своей хозяйственной деятельности.

Финансовая устойчивость по своей сущности близка к другим типам устойчивости. К ним относятся: экономическая; политическая; социальная; моральная; устойчивость направлений внутренней и внешней деятельности; операционная; устойчивость во времени; кадровая стабильность; организационная устойчивость. Все эти виды тесно связаны и взаимодействуют друг с другом. Финансовая устойчивость играет большую роль в деятельности кредитной организации, так как его финансовое состояние оказывает влияние на другие стороны его работы. Устойчивость всей банковской системы РФ в целом зависит от каждого отдельно взятого банка, образуя совокупную финансовую систему [2, с. 529–532].

На сегодняшний день основной проблемой устойчивости является нестабильность экономики страны в целом. Разнообразие факторов, оказывающих влияние на деятельность, как отдельных банков, так и всей системы обуславливает проявление данной проблемы, которая по нашему мнению, является важной для рассмотрения. Кроме того, тесная взаимосвязь факторов оказывает различное влияние на жизнедеятельность банка. Так, одни влияют положительно, другие - отрицательно, третьи – нейтрально, т.е. вообще не оказывают никакого влияния. Такие факторы могут быть не взяты в расчет одними банками, и обязательно должны учитываться другими, вследствие различной специфики деятельность кредитной организации. Вследствие этого, возникает возможность изменения стратегии отдельными банками на финансовых рынках. Следующим этапом изучения данной темы является представление классификации факторов устойчивости коммерческого банка, которая показана в таблице 1.

Таблица 1.

Классификация факторов, влияющих на финансовую устойчивость коммерческих банков

|

Классификационные признаки |

Факторы |

|

По способу возникновения |

Внешние и внутренние |

|

По времени действия |

Постоянные и форс-мажорные |

|

По степени важности результата |

Основные и второстепенные |

|

По структуре |

Простые и сложные |

|

По направлению влияния |

Положительные и отрицательные |

|

По содержанию |

Политические, экономические, социальные, организационные |

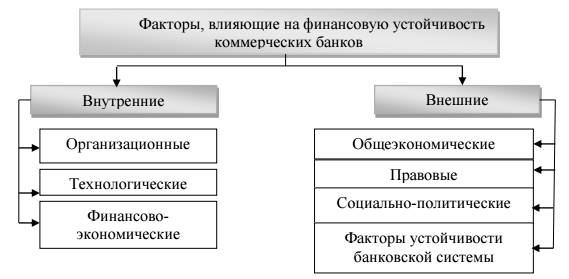

Общепринятой при рассмотрении факторов, влияющих на финансовую устойчивость коммерческого банка, является первая классификация, где все факторы делят по признаку внутренних и внешних факторов. Составляющие каждой группы факторов можно представить в виде схемы (рисунок 1).

Рисунок 1. Факторы, влияющие на финансовую устойчивость коммерческих банков

Согласно представленной схеме и, как уже было сказано выше, финансовая устойчивость коммерческих банков чаще всего определяется внешними и внутренними факторами. При этом становится очевидным, что внешние факторы не зависят от работы коммерческого банка, а внутренние, в свою очередь, являются отражением эффективности работы самого банка.

Тем не менее, перечень внешних и внутренних факторов, оказывающих влияние на устойчивость коммерческого банка, в основном обусловлен и зависит от особенностей организации и работы каждого отдельно взятого кредитного учреждения.

Далее рассмотрим подробнее все составляющие внутренних факторов. Первая составляющая – это организационные факторы. Они оказывают существенное влияние на стабильность деятельности кредитных организаций. К ним относятся: стратегия банка, степень управления (менеджмента), профессиональный состав и квалификация кадров, взаимоотношения с учредителями, внутренняя политика банка и др. Важнейшее значение при этом имеет концептуальная база его деятельности, т.е. стратегия банка. В данном контексте следует дать определение таким терминам как «стратегия» и «разработка стратегии банка». Стратегия – это система долгосрочных целей и способов их достижения, характеризующие общее направление развития и оптимизации деятельности коммерческого банка. Разработка стратегии банка – это поиск оптимального соотношения между силами самого банка и окружающей его обстановкой. Такое равновесие может быть достигнуто методом подборки различных вариантов, подходящих конкретно для каждого отдельно взятого банка. Важным организационным фактором, оказывающим влияние на устойчивость банков, является качество управления, т.е. грамотный менеджмент. В современных условиях данному условию банки должны уделять особое внимание. Многие стратегические и тактические упущения кредитных организаций обусловлены недостаточно квалифицированным банковским менеджментом. Особое значение для устойчивости банков имеет осуществляемая ими внутренняя политика. Она должна соответствовать современным стандартам ведения экономической деятельности и быть направлена на предотвращение основных причин возникновения банкротств: потери части активов, возникающих вследствие просроченных ссуд или снижения рыночной стоимости ценных бумаг; потеря ликвидности; убытки от основной финансовой деятельности; рост издержек; предупреждение должностных преступлений со стороны высококвалифицированных специалистов, коррупции. Кроме того, внутренняя политика, осуществляемая банком, должна быть направлена на привлечение наиболее квалифицированных и заинтересованных кадров, поскольку качественное управление – основное требование прибыльной и надежной работы кредитного учреждения, особенно в период экономических кризисов.

Второй составляющей внутренних факторов, влияющих на устойчивость банка, как уже отмечалось ранее, относятся технологические факторы. Они включают в себя политику банка, направленную на внедрение и оптимизацию банковских технологий, потребности рынка в новых банковских продуктах и услугах. Пластиковые карты, распространение банкоматов, терминалы в торговых точках, системы «Клиент-Банк», аутсорсинг, интернет, возможность использования интернет-банкинга и безналичных расчетов при помощи смартфонов позволили сделать значительный шаг в модернизации банковских операций. Внедрение и распространение новых продуктов и услуг – это не только установка программных продуктов, но и движение к созданию клиентоориентированного банковского сервиса. Таким образом, банковские компьютерные и телекоммуникационные технологии становятся заметным условием ускорения становления современного банковского сектора и адаптации к требованиям международного сообщества и, соответственно, способствует более устойчивому функционированию коммерческих банков.

Рассмотрев организационные и технологические факторы, можно сделать вывод об их важности при проведении банками своей внутренней политики и решении проблемы обеспечения финансовой устойчивости. Однако, решающая роль, по нашему мнению, принадлежит финансово-экономическим факторам. Они относятся к третьей составляющей группы внутренних факторов, оказывающих влияние на финансовую устойчивость коммерческого банка. К наиболее значимым финансово-экономическим факторам устойчивости банка можно отнести: объем и структуру собственных средств, уровень доходов, расходов и прибыли, источники поступления средств и их эффективное размещение, и возможность их мобилизации в случае возникающей необходимости. Данные факторы должны учитываться коммерческими банками в комплексе, поскольку они имеют силу и возможность положительно влиять на деятельность кредитных учреждений только во взаимодействии друг с другом.

Следом за внутренними факторами проанализируем вторую группу факторов, оказывающих влияние на финансовую устойчивость коммерческого банка – это внешние факторы. Отметим так же, что они являются более значимыми для рассмотрения. Рассматриваемая группа факторов так же может быть классифицирована по ряду признаков на несколько основных составляющих. В первую очередь, это общеэкономические факторы, которые определяются уровнем экономической стабильности в государстве, инвестиционной активностью отраслей хозяйствования и регионов, рыночной конъюнктурой и состоянием финансового рынка. Состояние финансового рынка, в свою очередь, определяется рядом показателей, к которым относят: уровень денежной эмиссии, темп инфляции, ставку рефинансирования ЦБ РФ и пр. Во-вторых, правовые факторы, то есть формы и методы правового регулирования банковской деятельности государственными органами. Третья составляющая внешних факторов – это социально-политические факторы. Они определяются уровнем стабильности социальной и экономической жизни, внешнеэкономической ситуацией и состоянием внешнего долга, а также доверие населения к банковской системе государства в целом и к отдельным коммерческим банкам в частности. В четвертую составляющую внешних факторов отдельно были выделены факторы, характеризующие устойчивость банковской системы:

· денежно-кредитная политика Центрального Банка РФ;

· внедрение базельских принципов и МСФО;

· контрольная политика Центрального Банка РФ.

Для более наглядного представления о негативном воздействии общеэкономических и социально-политических факторов достаточно вспомнить ситуацию, сформировавшуюся в стране с конца 2014 г. Это служит явным примером влияния внешних условий, когда при введении санкций западными странами, девальвации рубля, росте уровня инфляции, стагнации реального сектора экономики и пр. наметилась тенденция ухудшения финансовой устойчивости большинства российских кредитных учреждений по основным показателям (в частности, нормативам достаточности базового капитала, основного капитала и собственного капитала, нормативам ликвидности банка, нормативам риска, установленными ЦБ РФ). С другой стороны, с целью укрепления стабильности деятельности коммерческих банков в непростых экономических условиях ЦБ РФ предпринял попытки для стабилизации банковского регулирования [1, с.653–659].

Таким образом, стало очевидно, что на современном этапе одной из главных проблем финансовой устойчивости как отдельных коммерческих банков, так и всей банковской системы РФ является нестабильность экономики страны в целом. В результате рассмотрения данной темы, были выявлены факторы внутренней и внешней среды, которые способны оказывать как положительное, так и отрицательное влияние. Реакция банка на негативное воздействие факторов наглядно показывает, насколько он готов приспосабливаться к каким-либо изменениям внешней и внутренней среды, чтобы продолжать стабильно функционировать в банковской сфере.

Обеспечение финансовой устойчивости коммерческих банков является основой эффективной работы всей банковской системы страны. В связи с этим основной задачей руководства банков, и в т.ч. Банка России, является формирование такой системы управления финансовой устойчивостью, которая была бы гибкой, способной мобилизировать внутренние резервы и оперативно реагирующей на внешние «раздражители».