АНАЛИЗ ДИНАМИКИ И СТРУКТУРЫ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ ПАО «СБЕРБАНК»

Конференция: CXCIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

CXCIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

АНАЛИЗ ДИНАМИКИ И СТРУКТУРЫ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ ПАО «СБЕРБАНК»

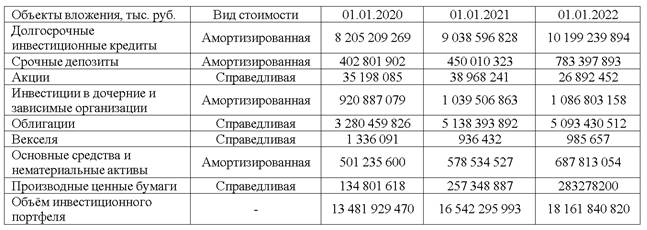

ПАО «Сбербанк» на основании собственных требований к доходности и уровню риска активов формирует свой инвестиционный портфель. Данные по инвестиционному портфелю Сбербанка представлены в таблице 1.

Таблица 1.

Инвестиционный портфель ПАО «Сбербанк», тыс. руб. [2, 3]

Как мы видим, в инвестиционный портфель Сбербанка включаются следующие объекты вложения средств:

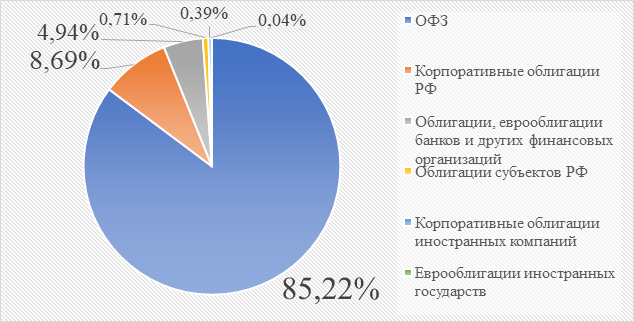

- Облигации. Облигации являются вторым по значимости элементом инвестиционного портфеля ПАО «Сбербанк» и первым по значимости среди вложений в ценные бумаги. Сочетание среднего уровня доходности (выше, чем по вкладам в других банках) с высоким уровнем надёжности полностью удовлетворяют требованиям банка. При этом при формировании портфеля облигаций ПАО «Сбербанк» отдаёт предпочтение определённым видам облигаций. Структуру портфеля облигаций ПАО «Сбербанк» мы можем наблюдать на рисунке.

Рисунок. Структура портфеля облигаций ПАО «Сбербанк» на 1.01.2022 [2, 3]

Как мы видим, при формировании портфеля облигаций ПАО «Сбербанк» отдаёт предпочтение облигациям федерального займа – их доля составляет 85,2% всего портфеля облигаций. Затем идут корпоративные облигации российских компаний с долей 8,69% и облигации, еврооблигации банков и других финансовых организаций с долей 4,94%. Хоть доходность по корпоративным облигациям выше, чем по ОФЗ, но при этом вторые являются более надёжным инструментом инвестирования, поэтому Сбербанк отдаёт предпочтение именно облигациям Федерального займа. Причём также следует отметить, что доля нерезидентов в портфеле облигаций крайне мала и в совокупности не превышает и 1%.

- Инвестиционный кредит. ПАО «Сбербанк» активно выдаёт инвестиционные кредиты субъектам малого и среднего предпринимательства, осуществляющим определённые виды деятельности. Данный элемент инвестиционного портфеля банка является его основным составляющим и обладает наибольшей долей среди всех остальных элементов. Ставка по инвестиционным кредитам ниже, чем по обычным кредитам для юридических лиц, но для его получения предприятиям необходимо предоставить определённый пакет документов, доказывающий рентабельность и платежеспособность бизнеса. При этом срок кредита должен быть свыше 3 лет.

- Инвестиции в дочерние и зависимые общества включают в себя средства, вложенные банком на создание собственной экосистемы.

- Основные средства и нематериальные активы – вложения в офисные здания, электронную технику и т.д., нематериальные активы включают в себя приложения банка (Сбербанк онлайн), приложения его дочерних компаний, деловую репутацию и прочее.

- Срочные депозиты – депозиты ПАО «Сбербанк», размещённые на срочных вкладах и счетах в других коммерческих банках и Центробанке РФ.

- Акции – поскольку акции являются активом, который несмотря на высокий уровень доходности подвержен сильному влиянию политических, страновых и прочих рисков, а потому крайне волонтилен и ненадёжен, ПАО «Сбербанк» устанавливает лимиты на совершение операций с акциями и определяет максимальную их долю в портфеле на низком уровне.

- Векселя - ценная бумага, оформленная по строго установленной форме, дающая право лицу, которому вексель передан, на получение от должника оговорённой в векселе суммы.

- Производные финансовые инструменты – фьючерсы, форварды, свопы и др.

Как мы видим, в инвестиционный портфель ПАО «Сбербанк» включены не все объекты инвестирования. Во многом это связано с трудностью нахождения информации по иным объектам, ввиду отсутствия отражения операций по ним в финансовой отчётности.

ПАО «Сбербанк» активнее всех остальных коммерческих банков РФ осуществляет инвестиционную деятельность. Этому способствуют огромный объём привлечённых банком средств в связи с высоким уровнем доверия вкладчиков. При этом из года в год объёмы инвестиционных вложений банка увеличиваются. В таблице 2 приведён анализ динамики и структуры инвестиционного портфеля ПАО «Сбербанк» с 1.01.2020 по 1.01.2022.

Таблица 2.

Анализ динамики и структуры инвестиционного портфеля ПАО «Сбербанк» [2, 3]

По данным таблицы мы можем заметить, что основной объём вложений Сбербанка приходится на инвестиционные кредиты и облигации. Инвестиционные кредиты являются первыми по структурному весу (>55%) объектами инвестирования ПАО «Сбербанк». Это обусловлено тем, что кредитование, в том числе и инвестиционное, является основным направлением деятельности любого коммерческого банка. Вторым по структурному весу объектом инвестиционного портфеля Сбербанка являются вложения в облигации (25-30%), преимущественно в ОФЗ. Третьими по объёму вложений являются инвестиции в дочерние и зависимые организации. Часто ПАО «Сбербанк» оформляет сотрудничество со своими дочерними обществами не только на праве собственности, но и в форме договора участия в управлении.

За период с 1.01.2020 по 1.01.2022 структура инвестиционного портфеля ПАО «Сбербанк» не претерпела значительных изменений. Сократились доли акций, инвестиционного кредитования и инвестиций в дочерние общества. При этом выросли доли средств, размещённых в облигациях и на срочных депозитах.

На основании проведённого исследования мы можем прийти к выводу, что инвестиционный портфель Сбербанка представляет собой портфель консервативного инвестора с приоритетом снижения всех видов рисков (политического, процентного и т.д.). Это гарантирует доходность на низком-среднем уровне и позволяет диверсифицировать риски от основного вида деятельности банка – предоставлению ссуд, который является хоть и высокодоходным, но крайне рискованным вложением средств.