ФИНАНСОВАЯ ПОЛИТИКА И УПРАВЛЕНИЕ ОБОРОТНЫМ КАПИТАЛОМ ПРЕДПРИЯТИЯ

Конференция: CCXIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

CCXIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

ФИНАНСОВАЯ ПОЛИТИКА И УПРАВЛЕНИЕ ОБОРОТНЫМ КАПИТАЛОМ ПРЕДПРИЯТИЯ

FINANCIAL POLITICS AND A FIRM`S SHORT-RUN CAPITAL MANAGEMENT

Kirill Avdeev

Student Autonomous non-profit organization of higher education Russian New University, Russia, Moscow

Valentin Chainikov

Scientific adviser, Professor, PhD Autonomous non-profit organization of higher education Russian New University, Russia, Moscow

Аннотация. В статье рассматриваются актуальные проблемы финансовой политики и управления оборотным капиталом фирмы. Указываются основные функции финансовой политики, отмечается особая важность в сегодняшних условиях наличие достоверной информации финансового, управленческого и налогового учета. Подчеркивается особая значимость управления оборотным капиталом, рассмотрены методы управления оборотными активами. Подчеркивается, что управление оборотным капиталом должно быть комплексным и включать управление запасами, дебиторской задолженностью и денежными средствами.

Abstract. in the article actual problems of financial politics and management of firm`s short-run capital are considered. Major functions of financial politics are analyzed as well; in today`s conditions particular importance of the existence of true information from financial, management and tax accounting are also vital. Different methods of short-run capital management are researched. It should be complex and include a management of reserves, accounts receivable and cash.

Ключевые слова: финансовая политика, оборотный капитал, управление, методы, эффективность использования, активы, запасы, денежные средства

Keywords: financial politics, firm`s short-run capital management, methods of short-run capital management

Финансовая политика – неотъемлемый элемент жизни страны, организации и домохозяйства. Всем необходимо понимание, какими способами зарабатывать, аккумулировать и распоряжаться деньгами и их эквивалентами так, чтобы, как минимум, не голодать, не обанкротиться и не объявить национальный дефолт.

Однако в лучшем случае для дальнейшего поступательного развития грамотная финансовая политика также поможет. Формально данное понятие можно определить следующим образом. Финансовая политика – это совокупность мероприятий по целенаправленному формированию, организации и использованию финансов для достижения целей предприятия и реализации его стратегии [8, стр. 8].

Стратегия компании помимо финансовой политики включает в себя также инвестиционную, инновационную, производственную, кадровую, маркетинговую и др. политики.

Объектом финансовой политики выступает хозяйственный субъект и его деятельность, а также его денежные потоки: поступления и выплаты.

Предметом финансовой политики считаются различные финансовые и производственные процессы и отношения внутри компании, определяющие её финансовый результат и являющиеся источником доходов.

К субъектам финансовой политики относятся учредители (собственники) организации, её топ-менеджмент и финансовые службы. Именно эти стейкхолдеры участвуют в разработке и реализации данной политики [8, стр. 12].

К функциям финансовой политики относят:

- Обеспечение источников финансирования деятельности предприятия

- Минимизация финансовых рисков

- Максимизация прибыли

- Поддержание ликвидности

- Обеспечение финансовой устойчивости

Краеугольным камнем в успешном управлении финансовыми ресурсами является высокая степень и многогранность информированности. Это помогает избежать излишней неопределенности и неоправданных просчетов в данном процессе. В этой связи при разработке финансовой политики нужно опираться, в том числе на данные бухгалтерского, управленческого, налогового и производственного учета.

Вся система данных учетов позволяет принимать максимально взвешенные и рациональные решения, в том числе и по финансовой политике.

Кроме того, необходимо учитывать внешние и внутренние факторы, которые влияют на формирование финансовой политики и вносят в неё коррективы.

К ним относятся, к примеру, налоговая политика государства, процентные ставки, структура собственного и заемного капитала фирмы и др. [6, стр. 99].

Финансовая политика бывает краткосрочной и долгосрочной. Краткосрочная помогает решить неотложные финансовые вопросы компании, а долгосрочная направлена на поиск долгосрочных источников финансирования, а также на достижение оптимальной финансовой устойчивости. Кроме того, данное разделение осуществляется не по временному принципу, а по планируемому объему привлекаемых финансовых средств: если предполагается незначительный рост вложений, то речь идёт о краткосрочной финансовой политике; если же, наоборот, требуются большие инвестиции, то осуществляется уже долгосрочная деятельность. Краткосрочная финансовая политика проявляется в следующем:

- управление рыночной деятельностью предприятия и формирование рыночной стратегии;

- управление доходами, расходами и прибылью;

- управление оборотными активами и оборотным капиталом

- управление денежными потоками

- управление краткосрочным финансированием.

Долгосрочная же финансовая политика включает в себя:

- управление внеоборотными активами

- управление долгосрочным финансированием и формирование оптимальной структуры капитала

- разработка дивидендной политики

- разработка финансовой стратегии

- управление рисками

- оценка стоимости бизнеса

Рассмотрим более подробно одну из составляющих финансовой политики – управление оборотным капиталом.

Под оборотным капиталом понимается совокупность денежных средств, аккумулируемых в целях производства и дальнейшей эксплуатации оборотных производственных фондов и фондов обращения. Эти фонды нужны для поддержания бесперебойного и наиболее полного производственного процесса и состоят из собственных или заемных средств фирмы. Они обеспечивают операционный цикл и выражают сложившиеся производственные отношения, а также удовлетворяют условиям развития предпринимательства. Оборотный капитал вкладывается в текущую деятельность на период каждого операционного цикла.

В литературе синонимами оборотного капитала выступают также текущие активы и оборотные средства. [5]

Управление оборотными средствами предполагает:

- идентификацию состава и структуры оборотных средств;

- определение потребности предприятия в оборотных средствах;

- поиск источников формирования оборотных средств;

- распоряжение и манипулирование оборотными средствами;

- бережливое отношение и эффективность использования оборотных средств.

Методы оптимизации управления оборотными средствами.

Решения, касающиеся оборотного капитала и краткосрочного финансирования, называются управлением оборотным капиталом. Они включают в себя управление взаимоотношениями между краткосрочными активами фирмы и ее краткосрочными обязательствами. Цель управления оборотным капиталом заключается в том, чтобы предприятие не обанкротилось, и для этого постоянно обеспечивается нужный денежный приток. Погашение краткосрочных обязательств и будущих оперативных трат также должно обеспечиваться денежными потоками в виде оборотных средств. [5]

Ответ на вопрос о том, насколько эффективно используются текущие активы в существенной мере зависит от адекватного определения потребности в них. Если компания их приобрела с огромным излишком, то большую часть она не сможет использовать и альтернативные издержки будут неприемлемо высокими. Если же, наоборот, будет закуплено слишком мало, то будет высок риск банкротства. Нужна разумная середина. В этой связи применяются следующие 3 метода: аналитический, коэффициентный и метод прямого счета. Фирма на свой вкус и взгляд выбирает себе метод исходя из предыдущего опыта и размеров компании, а также амбициозности программы производства, заложенного фундамента межхозяйственного взаимодействия, учетной системы и компетентности сотрудников экономического отдела. [4]

Аналитический метод заключается в расчете потребности в текущих активах.

При этом отправной точкой служит размер их среднефактических остатков с корректировкой на возможность увеличения выпуска продукции. Для устранения недочетов прошлых периодов в процессе управления текущими активами необходимо изучить фактические остатки производственных запасов в целях выявления излишков, а также все этапы незавершенного производства для нахождения способов уменьшения длительности производственного цикла, исследовать причины накопления готовой продукции на складе и сформировать реальную потребность в оборотном капитале. Здесь очень важно принять во внимание геополитические и внутриполитические реалии предприятия в предстоящем году.

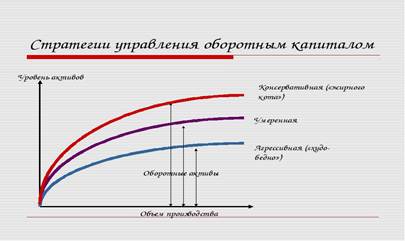

Данный метод применяется на тех предприятиях, где средства, вложенные в материальные ценности и затраты, занимают значительную долю в общей сумме оборотных средств. В рамках этого подхода применяются три стратегии: «агрессивная, консервативная и умеренная»

Рисунок 1. Стратегия управления оборотным капиталом [2]

Использование коэффициентного метода предполагает деление запасов и затрат, находящихся в зависимости непосредственно от изменения выпуска продукции (сырье, материалы, затраты на незавершенное производство, готовая продукция на складе) и не зависимых от него (запасные части, малоценные и быстроизнашивающиеся предметы, расходы будущих периодов). По первой категории потребность в текущих активах формируется на основе их размера в базисном году и темпов роста выпуска в ближайшем году. По второй группе текущих активов потребность базируется на уровне их среднефактических остатков за ряд лет.

При необходимости аналитический и коэффициентный методы применяются в сочетании друг с другом. Сначала с помощью первого выявляют потребность в оборотном капитале, зависящем от выпуска, а затем коэффициентный метод используется для того, чтобы принять во внимание динамику выпуска.

Метод прямого счета требует основательных расчетов запасов по каждой составляющей текущих активов с учетом всех новшеств в уровне организационно-технического развития предприятия, транспортировке товарно-материальных ценностей, практике взаиморасчетов между компаниями. Этот метод, будучи более трудоемким, предполагает работу команды сотрудников высокой квалификации и привлечение к нормированию работников нескольких структурных подразделений предприятия (поставщики, юристы, продажи, производство, бухгалтеры и др.) Однако данная мобилизация усилий всей компании позволяет максимально точно определить потребности предприятия в текущих активах. Метод прямого счета нужен при создании новой компании и регулярном уточнении потребности в оборотном капитале уже существующих фирм. Этот метод должен применяться при внимательной работе отдела поставки и точном плане производства компании. Не последнюю роль в данном вопросе играет определенность межхозяйственных отношений, поскольку ритмичность и гарантированность снабжения являются фундаментом при расчете нормы запаса.

Таблица 1

Рациональная структура оборотных активов

|

Оборотный актив |

% |

Длительность, в днях |

|

Запасы |

60 |

15 |

|

Дебиторская задолженность |

30 |

40-60 |

|

Денежные средства |

10 |

5 |

Исходя из оснований, описанных в табл. 1, стейкхолдеры предприятия будут применять сочетание методов управления текущими активами. Политика управления оборотным капиталом (как правило, денежными средствами и их эквивалентами, запасами и дебиторами) и краткосрочным финансированием, должна строиться таким образом, чтобы денежные потоки и доходы были приемлемыми. [1]

Управление наличностью.

Предприятие должно контролировать остаток наличных денег, который позволяет ему выполнять ежедневные расходы, но сокращает траты на содержание наличных средств.

Управление запасами. Необходимо также регулировать уровень запасов, который позволяет обеспечить бесперебойное производство, но уменьшает инвестиции в сырье, а также минимизирует затраты на переупорядочивание и, следовательно, увеличивает денежный поток.

Кроме того, время сокращения производства должно быть снижено, чтобы снизить затраты на работу (WIP).

Управление дебиторами.

Стейкхолдеры вырабатывают соответствующую кредитную политику, то есть условия кредитования, которые будут привлекать клиентов, так что любое влияние на денежные потоки и цикл конвертации денежных средств будет компенсировано увеличением поступлений и, следовательно, возвратом капитала (или наоборот);

Краткосрочное финансирование. В ближайшей временной перспективе нужно найти подходящий источник финансирования с учетом цикла конвертации наличных средств: инвентарь идеально финансируется за счет кредита, предоставленного поставщиком; однако может потребоваться использование банковского займа (или овердрафта) или «превращение дебиторов в наличные» посредством «факторинга».

Таким образом, при управлении текущими активами менеджменту нужно стремиться обеспечивать их сохранность, рациональное использование и ускорение оборачиваемости.

Это достигается благодаря регулярным ревизиям и статистическим обследованиям на базе информации, собираемой из различного рода отчетности.