Влияние процедур государственной регистрации и кадастрового учета недвижимости на экономику страны

Секция: Экономика

LII Студенческая международная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Влияние процедур государственной регистрации и кадастрового учета недвижимости на экономику страны

Государственная регистрация и кадастровый учет недвижимого имущества имеют некую взаимосвязь с экономикой региона и страны в целом. Можно выделить влияние результатов учета и регистрации на прямую и косвенно. Под косвенным влиянием имеется ввиду то, что создание информационной базы об объектах недвижимости позволяет наладить управление земельным, жилым фондом в целом, проводить аналитику, делать экономические прогнозы в зависимости от количества купле-продаж, сдачи в аренду и прочих регистрируемых сделок с недвижимым имуществом, т.е. осуществлять мониторинг рынка.

Кроме того, учет каждого объекта позволяет муниципалитету выявлять бесхозные земли, неиспользуемые и заброшенные участки. Под прямым влиянием подразумевается сбор налогов с каждого зарегистрированного и учтенного недвижимого объекта. [1, c. 41] Подробнее разберем земельный налог.

На законодательном уровне предусматривается, что все юридические и физические лица, которые имеют земельные участки, должны платить налоги на землю, а также индивидуальные предприниматели, использующие земельные участки в своей деятельности. Этот налог основан на кадастровой стоимости земельного участка. [2, c. 837]

Следует отметить, что между налогоплательщиками и налоговыми органами часто возникают споры относительно исчисления и начисления земельного налога.

Существуют также проблемы, которые мешают землепользователям осуществлять право на достойную и эффективную судебную защиту в земельных спорах о достоверности результатов оценки земли. Поэтому тема статьи весьма актуальна.

1 января 2017 г. вступил в силу ФЗ «О государственной кадастровой оценке» от 03.06.16 г. № 237-ФЗ, который ввел в действие новый порядок оспаривания кадастровой стоимости. Введение указанного порядка в большей степени коснулось оспаривания кадастровой стоимости юридическими лицами. В определенной степени с 1 января 2017 г. юридические лица получили больше свободы и больше возможности в оспаривании кадастровой стоимости своих объектов недвижимости. [4, с. 4, 21]

До 1 января процедура оспаривания осуществлялась в соответствии с ФЗ «Об оценочной деятельности» от 29.07.98 г. № 135-ФЗ, в соответствии с которым обязательным шагом для оспаривания кадастровой стоимости юридическим лицом было обращение в Комиссию по рассмотрению споров о результатах определения кадастровой стоимости. Кроме того, тот факт, что пакет документов, который должен был быть предоставлен в прежнем порядке, включал положительное заключение экспертизы отчета об определении рыночной стоимости объекта недвижимости, подготовленного экспертом и СРО оценщиков. [3, с. 15]

Вопросы, связанные с оспариванием результатов государственной кадастровой оценки, и влияние этого процесса на налогообложение не раз были предметом исследований законодательных высших судов. Результаты кадастровой оценки земли влияют на экономические интересы всех владельцев земли, а не только их.

На основе кадастровой стоимости рассчитываются арендные платежи за пользование земельными участками в муниципальной собственности.

Как показывает практика, значительное увеличение кадастровой стоимости земельных участков по сравнению с рыночной может привести к многократному увеличению земельного налога.

Последнее может привести к невозможности нести бремя сохранения участков, прекращения инвестиционных проектов и многомиллионных потерь прав правообладателей. А это, в свою очередь, означает, что вопросы, связанные с процедурой оспаривания кадастровой стоимости земельных участков в ближайшем будущем, вряд ли потеряют свой актуальный статус.

Кадастровая стоимость понимается как рыночная стоимость, определяемая методами массовой оценки, или, если рыночная стоимость не может быть определена методами массовой оценки, рыночная стоимость, определенная индивидуально для конкретного объекта недвижимости в соответствии с законодательством об оценочной деятельности. Таким образом, законодательство и федеральные стандарты оценки приравнивают базу кадастровой стоимости к рыночной стоимости, позволяя отклонению кадастровой стоимости от рынка из-за более низкой точности ее определения в связи с применением методологии массовой оценки.

Концепция рыночной стоимости четко определена в третьей статье Федерального закона Российской Федерации № 135, где рыночная стоимость объекта оценки понимается как наиболее вероятная цена, при которой данный объект оценки может быть отчужден на открытый рынок в конкурентных условиях, когда стороны сделки действуют разумно, имея всю необходимую информацию, а стоимость сделки не отражает каких-либо чрезвычайных обстоятельств

Следует отметить, что расчет кадастровой и рыночной стоимости в основном основан на одной и той же рыночной информации. Различия между информационными базами оценки фактически сводятся к величине погрешности при определении стоимости определенных объектов, для которых вся информация, требуемая по закону, должна учитываться в базе данных государственного кадастра недвижимости, но не учитываются особенности того или иного объекта.

В этом случае определение рыночной стоимости дает более корректный результат, поскольку это индивидуальная оценка, учитывающая все факторы, влияющие на стоимость, а определение кадастровой стоимости, определяемое методами массовой оценки, имеет большую погрешность, например, к неточному или неполному отражению характеристик объекта в кадастре.

Определяя кадастровую стоимость, оценка носит массовый характер, при этом определение рыночной стоимости является индивидуальным. Поэтому результаты таких оценок для конкретного земельного участка часто сильно различаются - как правило, кадастровая стоимость земли почти всегда превышает рыночную стоимость в несколько раз. Это, пожалуй, главная причина, по которой землевладельцы теперь вынуждены оспаривать результаты кадастровой оценки в специальных комиссиях, созданных в территориальных отделениях Росреестра и в суде.

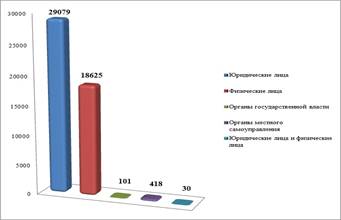

За период с 01.01.2017 по 31.10.2017 в комиссию по разрешению споров, созданную в территориальных органах Росреестра, были представлены 48253 заявки на пересмотр результатов определения кадастровой стоимости по 99929 объектам недвижимости результаты определения кадастровой стоимости.

Юридические лица представили 29 079 заявлений, физические лица - 18625 заявлений, государственные органы - 101 заявление, местные органы власти - 418 заявок, 30 заявок поданы в Комиссию совместно юридическими и физическими лицами.

Рисунок 1. Количество заявлений, поданных различными собственниками недвижимости

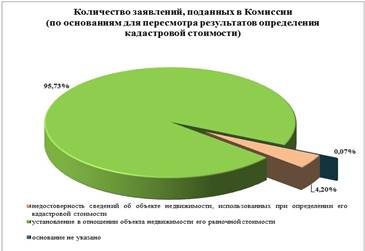

Из них 2029 заявок были поданы на основании недостоверности информации об объекте недвижимости, используемого при определении его кадастровой стоимости, 46 194 заявки - на основе установления его рыночной стоимости в отношении объекта недвижимости на дату его кадастровая стоимость была установлена, в 30 заявках заявителей основание не указано.

Рисунок 2. Количество заявлений, поданных в Комиссии для пересмотра результатов кадастровой стоимости

За прошедший период Комиссия приняла 41 427 заявок на 80 384 объекта недвижимости, 502 заявки были отозваны заявителями, 5783 заявки не были приняты к рассмотрению. Решения о допуске или отклонении 541 заявления Комиссии планируется принять в будущем периоде из-за того, что эти заявления были получены Комиссией на конец отчетного периода.

Рисунок 3. Результаты приема заявлений, поданных в Комиссии для оспаривания кадастровой стоимости недвижимости

Необходимо уточнить, что подавляющее большинство случаев поданных заявлений приходится в отношении результатов определения кадастровой стоимости земельных участков. Споров относительно величины кадастровой стоимости других объектов недвижимости в рассматриваемом периоде значительно меньше.

Рисунок 4. Виды объектов недвижимости, принятые к рассмотрению на оспаривание кадастровой стоимости

Ниже приведены результаты работы Комиссий в отношении общего количества заявок, принятых на рассмотрение на указанный период времени, и решение о создании кадастровой стоимости объекта недвижимости.

Рисунок 5. Результаты работы Комиссий в отношении заявлений, которые были приняты к рассмотрению

Результаты работы Комиссий показывают, что суммарная величина кадастровой стоимости снизилась на 13% и составила: до рассмотрения заявлений 7,3 трлн. руб., после – 6,3 трлн. Руб.

Анализ практики оспаривания кадастровой стоимости показал, что объективно результаты кадастровой оценки не всегда соответствуют рыночным данным. Есть ряд причин для этого.

Во-первых, плохая исходная информация об объектах оценки. Исполнитель получает информацию об объектах оценки от заказчика, который, в свою очередь, запрашивает ее у территориального отдела кадастрового регистрационного органа субъекта Российской Федерации, где проводится кадастровая оценка.

Во-вторых, отсутствие рыночной информации, неполная и некачественная работа с ней. Опыт кадастровой оценки позволяет сделать вывод о том, что дата кадастровой оценки предшествует (от месяца до года) периоду работы. Это значительно усложняет поиск и проверку аналогов по сравнению со «старой» датой, а также практически лишает оценщика возможности, если необходимо, связаться с продавцами объявлений о продажах, чтобы уточнить детали.

В-третьих, методология массовой оценки существенно отличается от индивидуального рыночной. Принимая во внимание проблему дефицита рыночной информации, выясняется, что расчет кадастровой стоимости всех объектов, зарегистрированных в государственном кадастре, земельных участках, отобранных по определенным критериям, ведется на основе информации о ценах продажи нескольких десятков объектов, которые отдаленно подходят для аналогичных. [5, c.340]

Подводя итог вышесказанному, мы сделали следующие выводы, которые позволяют решить ряд проблем, возникающих в связи с определением кадастровой стоимости недвижимости:

1. Необходимо улучшить и разработать более четкие руководящие принципы для определения кадастровой стоимости, что позволит оценщикам выполнять кадастровые работы более качественно.

2. Необходимо сделать процесс кадастровой работы более независимым, а также законодательно защитить интересы оценщиков, выполняющих ранее упомянутые работы.

3. Необходимо сделать процесс кадастровой работы более понятным для среднего обывателя, что позволяет владельцам более четко понимать технологию определения кадастровой стоимости.

Эти усовершенствования позволят сделать процедуру определения кадастровой стоимости объектов недвижимости более справедливой по отношению к собственникам и муниципалитетам.

В результате анализа можно сказать, что кадастровая оценка играет ключевую роль в определении земельного налога. В настоящий момент механизм оценки претерпевает изменения и адаптируется к уже существующим экономическим и политическим рычагам. Таким образом, кадастровый учет и регистрация недвижимого имущества оказывает прямое и косвенное влияние на экономическую сферу страны.