Роль налогового контроля в формировании бюджета

Секция: Экономика

LIII Студенческая международная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Роль налогового контроля в формировании бюджета

Усовершенствование налогового контроля и эффективность деятельности налоговых органов способствует повышению налоговых доходов страны и государственного бюджета, в частности. На сегодняшний день, проблема налогового контроля, как никогда актуальна.

Налоги являются неотъемлемой частью финансовых отношений, которые связаны с формированием денежных доходов страны, требующихся для реализации соответствующих функций – социальной, экономической, правоохранительной и другое.

Реализуя экономическую функцию, государство посредством налогов контролирует воспроизводство, стимулирует или сдерживает его развитие, усиливает или ослабляет накопление капитала, увеличивает или уменьшает платежеспособный спрос населения. Таким образом, налоги имеют важную роль, в формировании бюджета страны. Одним из основных инструментов налогового контроля являются налоговые проверки, которые подразделяются на камеральные и выездные.

Таблица 1

Камеральные налоговые проверки за 2012–2016 годы

|

|

2012 |

2013 |

2014 |

2015 |

2016 |

|

Количество проведенных камеральных проверок |

40 778 |

32 217 |

28 429 |

29 210 |

27 255 |

|

из них выявивших нарушения |

3 219 |

2 734 |

2936 |

1 928 |

2 295 |

|

Пени за несвоевременную уплату налогов, взносов, сборов и штрафные санкции по результатам проверок (тыс. руб.) |

30 255 |

33 037 |

45 534 |

35 611 |

30 383 |

|

Сумма уменьшенных платежей по всем видам налогов по решениям судебных органов – всего, тыс. рублей |

2 866 |

10 744 |

5 944 |

1 338 |

3 589 |

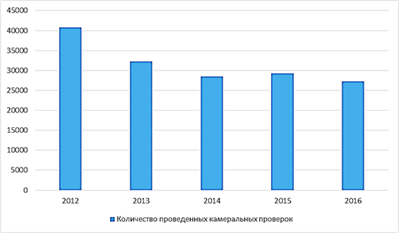

Наглядно динамика количества проведенных камеральных проверок за 2012–2016 годы представлена на рисунке 1.

Рисунок. 1. Количество проведенных камеральных проверок за 2012–2016 годы

Полученные данные отражают отрицательную динамику проведения камеральных налоговых проверок. Данный факт свидетельствует об изменении экономической ситуации в стране и о том, что большинство налогоплательщиков начинают применять специальные налоговые режимы.

Таблица 2

Выездные налоговые проверки за 2012–2016 годы

|

|

2012 |

2013 |

2014 |

2015 |

2016 |

|

Количество проведенных выездных проверок |

67 |

52 |

61 |

45 |

30 |

|

из них выявивших нарушения |

52 |

46 |

50 |

34 |

21 |

|

Дополнительно начислено платежей (тыс. руб.) |

70 737 |

71 762 |

45 484 |

86 374 |

133 821 |

Наглядно динамика количества проведенных выездных проверок представлена на рисунке 2.

Рисунок. 2. Количество проведенных выездных проверок за 2012–2016 годы

Выездные налоговые проверки являются более эффективными в вопросе контроля и проверки налогоплательщиков, это отражено в суммах доначислений и в количестве выявленных нарушений.

Несмотря на полученные данные, на сегодняшний день, камеральные налоговые проверки являются немаловажным фактором пополнения бюджета. Одним из самых важных направлений камеральной налоговой проверки является проверка обоснованности заявленных налогоплательщиком сумм НДС к вычету и возмещению налога из бюджета.

На основе данных МИФНС №6 по Тюменской области, можно наглядно увидеть работу налоговых органов в сфере налогового контроля.

Несмотря на положительную динамику в пользу уменьшения налоговых нарушений, на достигнутом результате не стоит останавливаться и следует в дальнейшем повышать эффективность налогового контроля.

Существуют основные мероприятия по повышению эффективности налогового контроля, которые проводятся регулярно:

- совершенствование законодательной базы проведения налогового контроля;

- совершенствование организации, форм и методов налогового контроля;

- разработка оценки эффективности работы налоговых органов.

Данные мероприятия являются обязательными и постоянными, т. к. в налоговое законодательство часто вносятся изменения и поправки, поэтому необходимо разработать усовершенствованный комплекс мероприятий, конкретно направленный на решение проблем полноты налоговых поступлений в федеральный, региональные и местные бюджеты.

Например, внести в комплект подобные мероприятия:

- ужесточение ответственности за совершение налоговых правонарушений в зависимости от тяжести совершения нарушения (увеличение сумм штрафов, привлечение к уголовной ответственности);

- в случае уклонения от ответственности, предоставлять сотрудникам налоговых органов право на закрытие банковских счетов юридического и физического лица.

Достижение положительных результатов в усовершенствовании налогового контроля возможно при создании обширной программы, которая подразумевает под собой – проведение реформ в налоговом законодательстве и программном обеспечении.

Создание эффективно функционирующей системы налогового контроля позволит выполнять возложенные на налоговые органы функции на более высоком уровне.