Оценка эффективности финансирования инвестиционных проектов в строительной сфере

Секция: Экономика

лауреатов

участников

лауреатов

участников

XLIV Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Оценка эффективности финансирования инвестиционных проектов в строительной сфере

Цель выполнения данной статьи состоит в исследовании особенностей финансирования инвестиционных проектов, а также определении роли инвестиционного развития в современной экономике, анализа эффективности инвестиций в развитие бизнеса и оценке инвестиционного проекта развития предприятия строительной отрасли. В статье рассмотрен подход различных авторов к определению инвестиционного проекта, представлена экономическая сущность управления инвестиционной деятельностью строительного предприятия, описаны виды эффективности инвестиционных проектов, а также принципы оценки эффективности инвестиционных проектов.

В настоящее время, последствия финансового кризиса, как на товарных рынках, так и на рынках труда, породили быструю смену и конвергенцию принимаемых производственных решений, что в свою очередь требует от предприятий адекватных решений в инвестиционной и финансовой политике [3, с.45].

Поэтому для того, чтобы осуществить реализацию стратегически важных инвестиционных процессов, используя имеющиеся и создаваемые на строительных предприятиях предпосылки организационно-экономического характера, необходимо с помощью соответствующих методик и механизмов решить такие вопросы, как оценка условий, которые способствуют эффективному использованию инвестиционных возможностей, определение преимуществ различных форм и способов инвестирования в зависимости от уровня инвестиционного потенциала.

Существуют различные трактовки понятия «Инвестиционный проект».

Инвестиционный проект – это документ, который описывает основные аспекты предприятия или же нового вида деятельности и содержит анализ основных проблем, с которыми предприятие может столкнуться, способы их разрешения. Проект разрабатывается как для нового, только создающегося предприятия, так и для существующего на очередном этапе его развития [6, с.119].

Инвестиционный проект – это точное, краткое, понятное и доступное описание намечающегося бизнеса, важный инструмент в рассмотрении огромного количества разных ситуаций, который позволяет выбрать достаточно перспективные решения, а также определить средства и способы их достижения. Инвестиционный проект является документом, который позволяет управлять бизнесом и финансами, таким образом, его можно представить в качестве неотъемлемого элемента стратегического бизнес–планирования, а также как руководство для контроля и исполнения.

Инвестиционный проект – это объективная оценка предпринимательской деятельности организации, предприятия, но в то же время – это и необходимый инструмент при производстве товаров, реализации услуг в соответствии с возможными потребностями рынка в сложившейся ситуации.

В проекте описываются все основные аспекты проектируемой коммерческой организации, с достаточно полным охватом анализируемых проблем, с которыми она может столкнуться, а также наиболее современными методиками определяется способ решения упомянутых проблем.

Также не будет преувеличением обозначить инвестиционный проект как основу управления, как проектом коммерческим, так и самим предприятием, осуществляющим такой проект. Все потому, что благодаря проекту у высшего руководства появляется возможность взглянуть на своё собственное предприятие со стороны, а может быть и глазами грамотного эксперта. Причем сам процесс составления инвестиционного проекта, который включает детальный анализ организационных и экономических вопросов, заставляет сосредоточиться, мобилизоваться, «собраться», что является не лишним с переходом предприятия в рыночные условия.

В современных условиях инвестиционный проект для предприятий строительной отрасли может выполнять ряд функций [1, с.184].

Первая связывается с использованием плана для создания общей стратегии бизнеса. Данная функция очень необходима в период образования предприятия, а также на стадии выработки новых направлений ее деятельности.

Вторая функция – это планирование. Она сводится к оценке возможности развития совершенно нового направления в деятельности предприятия, контролированию внутрифирменных процессов.

Третья – позволяет привлечь денежные средства – кредиты, ссуды. Самая главная причина здесь заключается не в проблеме высоких ставок процентов, а в выросшей невозвратности кредитов. В такой ситуации банки могут предпринимать целый комплекс мероприятий по обеспечению возврата кредитных средств.

Четвертая функция, в свою очередь, позволяет привлекать к реализации проекта предприятия потенциальных партнеров, желающих вкладывать в производство некоторый собственный капитал или же имеющиеся у них технологии.

Пятая функция, вовлекая весь персонал предприятия в процессе составления проекта, позволяет улучшать информированность работников о предстоящих действиях, быстро скоординировать усилия, а также создать мотивацию для достижения целей предприятия.

Подготовка проекта, а также его эффективное использование имеет важное значение. Инвестиционный проект может разрабатываться руководителем, менеджером, консалтинговой организацией, фирмой или группой фирм. Для определения дальнейшей стратегии развития строительного предприятия составляется подробный, развернутый бизнес–проект. Возможно, что на стадии подготовки проекта уже определятся потенциальные инвесторы и партнеры. Что же касается временного интервала бизнес–планирования, то большое количество предприятий составляет свои планы на год. Там детально рассматриваются возможные направления деятельности предприятия в этот период времени и бегло описывается дальнейшее ее развитие.

Структура, а также состав инвестиционного бизнес–проекта носит только рекомендательный характер. Основное содержание и перечень элементов в каждом отдельном случае может уточняться или дополняться в зависимости от определенных внешних условий, в которых работает предприятие [4, c.30].

Управление инвестиционной деятельностью строительного предприятия включает в себя сбор информации и ее анализ, осуществление процедуры финансово-хозяйственного планирования и прогнозирования, качество и эффективность которых осуществляет непосредственное влияние на результативность управления производственно-хозяйственными результатами деятельности, показатели финансово-хозяйственной деятельности хозяйствующего субъекта, а, следовательно, его конкурентоспособность, а также возможность привлечения дополнительных производственных средств.

Эффективность инвестиционного проекта – это категория, которая отражает соответствие его цели интересам всех участников инвестиционной деятельности, для чего необходимо использовать совокупность критериев оценки эффективности финансирования данного проекта [5, с.17].

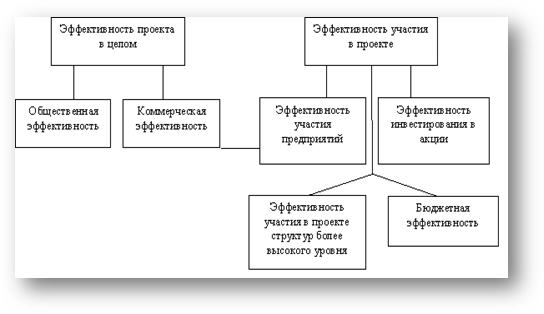

Эффективность инвестиционных проектов может быть нескольких видов (рисунок 1):

· эффективность проекта в общем необходимо оценивать в целях привлечения инвесторов, т. е. его презентации;

· эффективность участия оценивается для потенциальных акционеров предприятия. Здесь можно выделить эффективность участия в проекте для финансово-промышленных структур и холдингов и эффективность участи в проекте представителей государства с точки зрения увеличения бюджета;

· общественная эффективность инвестиционного проекта, т. е. социальная выгода, связанная с его реализацией;

· коммерческая эффективность участия в инвестиционном проекте определяется в целях выявления соответствия проекта коммерческим целям, выдвигаемым его участниками. Коммерческая эффективность оценивается, прежде всего, для инициатора проекта, в целях определения его расходов и получаемой в результате выгоды.

Рисунок 1. Виды эффективности инвестиционных проектов [7, с.177]

Среди перечисленных видов эффективности инвестиционных проектов существенное значение имеет оценка эффективности участия в проекте, которую необходимо определять в целях выявления выгоды каждого участника, реализуемости инвестиционного проекта в целом.

Оценка доходности проекта производится в течение инвестиционного периода, горизонт которого включает:

· период времени, в течение которого проект создается, эксплуатируется и ликвидируется;

· нормативный период времени, в ходе которого технологическое оборудование может эксплуатироваться;

· период времени, в ходе которого достигаются цели и задачи, уровень доходов, которые изначально закладывались в проекте.

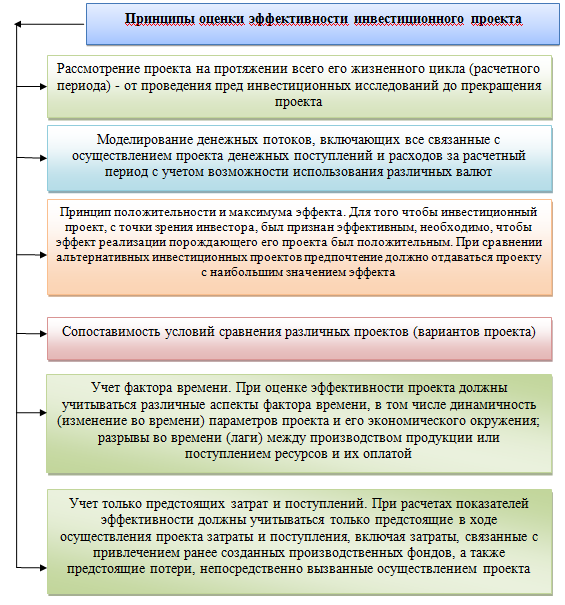

Основные принципы, лежащие в основе процесса оценки эффективности инвестиционного проектирования предприятия представлены на рисунке 2.

Рисунок 2. Принципы оценки эффективности инвестиционных проектов [2, с.500]

Горизонт времени может состоять из шагов расчет, т. е. месяц, квартал, год и т.д. Расходы по инвестиционному проекту подразделяются на три группы, которые соответствуют определенной стадии реализации проекта:

1) первоначальные (единовременные) инвестиции – характерны для стадии строительства, научно-исследовательской работы и периода подготовки производственной деятельности;

2) текущие инвестиции – характерны для стадии функционирования инвестиционного проекта, т. е. периода эксплуатации оборудования;

3) ликвидационные инвестиции – характерны для периода ликвидации инвестиционного проекта.

В экономической литературе выделяют несколько подходов для оценки экономической эффективности инвестиционных проектов:

· портфельный метод;

· бюджетный метод;

· проектный метод;

· метод сбалансирования и т.д.

Таким образом, эффективность оценки инвестиционной деятельности строительного предприятия, в первую очередь, зависит от уровня обеспеченности технически совершенной материально-технической базой.

В случае если объекты основных средств представлены достаточно новыми основными фондами, то положение организации будет более устойчивым, а система оценки производственно-хозяйственной деятельности предприятия будет в основном базироваться на совершенствовании его финансовой деятельности.