Основные тенденции и факторы развития теневого банкинга в России

Конференция: XVI Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Секция: Финансы, денежное обращение и кредит

XVI Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Основные тенденции и факторы развития теневого банкинга в России

MAJOR TRENDS AND FACTORS OF DEVELOPMENT OF THE SHADOW BANKING IN RUSSIA

Yuan Sisheng

graduate student, Financial University under the Government of the Russian Federation, Russia, Moscow

Elena Ternovskaya

candidate of economic sciences, professor, Financial University under the Government of the Russian Federation, Russia, Moscow

Аннотация. Теневой банкинг оказывает определенное положительное влияние на экономику, однако его развитие может сопровождаться усилением системных рисков. Поэтому актуальным становится рассмотрение и оценка комплекса факторов, обеспечивающих сохранение теневой банковской деятельности в современных условиях, появление ее новых форм и видов. Анализ таких факторов позволяет утверждать, что их наличие может способствовать дальнейшему развитию и усложнению теневого банкинга, что требует соответствующих действий со стороны регулирующих органов.

Abstract. Shadow banking has a certain positive impact on the economy, but its development may be accompanied by an increase in systemic risks. Therefore, it is urgent to consider and evaluate a set of factors that ensure the preservation of shadow banking activity in modern conditions, the emergence of its new forms and species. The analysis of such factors allows to assert that their presence can contribute to the further development and complication of shadow banking, which requires appropriate actions on the part of regulators.

Ключевые слова: теневая банковская деятельность; факторы развития; микрофинансовые организации; финансовые технологии; сомнительные операции

Keywords: shadow banking; development factors; microfinance institutions; financial technologies; doubtful operations

Существование теневого банкинга стало в последние годы общепризнанным явлением. Под ним понимаются самые разнообразные институты и виды операций, имеющие свою специфику в различных странах.

Банк России трактует теневую банковскую систему как параллельный банковский сектор, посредством которого финансовыми институтами, не являющимися банками и не имеющими банковских лицензий, предоставляются лицензируемые услуги вне полноценного надзора регулятора за их деятельностью.

На наш взгляд, теневая банковская деятельность может быть классифицирована по функциональному признаку - на выполнение операций регулируемыми кредитными организациями вне сферы регулирования (например, обналичивание) или регулирование которых нуждается в постоянном развитии опережающего характера (например, сделки, подлежащие обязательному контролю); по институциональному признаку – осуществление банковских по содержанию операций небанковскими организациями; по смешанному признаку – создание специальных компаний по хеджированию рисков (перевод рисковых активов в менее рискованные).

Деятельность организаций теневого банкинга зачастую удовлетворяет спрос на кредиты тех экономических субъектов (предприятий малого и среднего бизнеса, начинающих предпринимателей), функционирование которых оказывает позитивное влияние на экономику.

С другой стороны, не исключена, а в ряде случаев и усиливается вероятность реализации системных рисков, что связано с отсутствием государственной поддержки клиентов таких организаций в кризисных ситуациях, при неограниченном развитии структур или операций теневого банкинга или при изменении его структуры в сторону преобладания нелегальных форм.

Поэтому актуальным является рассмотрение и анализ комплекса факторов, которые могут способствовать сохранению и поддержанию теневого банкинга в условиях действующих норм, регламентирующих банковскую деятельность. При этом в различных странах соотношение таких факторов и их воздействие на экономику будет различным, учитывая специфику экономики и банковского сектора страны.

Представляется, что к числу таких факторов, способствующих развитию и изменению форм теневого банкинга, можно отнести:

· политические;

· экономические;

· технологические.

· психологические;

· моральные.

Рассмотрим подробнее особенности влияния данных факторов на развитие некоторых сегментов теневой банковской системы в российской экономике, в первую очередь, сектора микрофинансовых услуг.

Прежде всего, на его функционирование неоднозначное влияние оказывает такой политический фактор, как изменение законодательного регулирования банковской деятельности.

Так, выделение микрокредитных и микрофинансовых организаций предусматривало установление для них более жестких, чем прежде, требований, включая необходимость соблюдения пруденциальных норм, участия в саморегулируемых организациях, требований к содержанию и формам отчетности и к деловой репутации руководителей, ограничение ставок по займам и т. п.

Так как не все МФО смогли соответствовать новым требованиям, в течение 2017 года около 900 организаций из реестра микрофинансовых организаций РФ были исключены.

Основную массу закрытых организаций составили небольшие местные компании, предоставлявшие займы в 1-2 городах. Наиболее частые причины закрытия микрофинансовых организаций - непредоставление необходимой отчетности, неучастие в саморегулируемых организациях, неотражение на официальном сайте правил предоставления займов, несоблюдение иных правил и требований регулирующих органов.

Дополнительной причиной сокращения числа микрофинансовых компаний в 2018 году может стать требование о формировании резерва на потери по займам, а также новые требования к деловой репутации, включая запрет покупать крупные доли в НПФ, страховых, управляющих или микрофинансовых компаниях или занимать в них руководящие должности лицам, деловая репутация которых не соответствует требованиям, установленным для коммерческих банков.

При этом деятельность МФО в России востребована, что подтверждает увеличение объема микрозаймов с начала 2018 года, где доступ к ним для клиентов с небольшими доходами и нестабильной занятостью по сравнению с банками упрощен и ниже доля отказов клиентам в предоставлении кредитов (по информации бюро кредитных историй «Эквифакс» с января 2018 года он снизился до 43 %).

Сохранение спроса на такие услуги в условиях сокращения числа официально зарегистрированных организаций привело к увеличению количества нелегальных организаций, число которых по данным экспертов СРО «МиР» превысило количество легальных компаний почти втрое.

Учитывая намерения Банка России по усилению регулирования микрофинансовых организаций, например, введение ограничений на максимальную величину микрокредита по отношению к основному долгу, можно прогнозировать усиление таких негативных явлений, как закрытие всех местных МФО в небольших населенных пунктах, поглощение крупными компаниями мелких, что приведен к ограничению конкуренции, ужесточению условий предоставления займов и повышению ставок. В результате количество МФО может сократиться более чем в два раза или часть из них продолжит работу на «черном» рынке.

В числе экономических факторов ряд исследователей выделяет усиление конкурентной борьбы на финансовых рынках, низкие доходы населения, ограничение доступа к банковскому кредитованию малого бизнеса.

Наличие этих факторов поддерживает сохранение спроса на услуги микрофинансирования. В 2016 г. количество заемщиков и заключенных с ними договоров увеличилось более чем на 50 %. А прирост размера портфеля МФО за три квартала 2017 года составил 30,8 %.

В микрофинансировании предпринимательства в этот период также имел место рост. Объем выданных МФО микрозаймов юридическим лицам вырос с начала года на 40,4 %, индивидуальным предпринимателям – на 38,4 %.

С другой стороны, падение ставок по депозитам в банках в условиях сохранения низких доходов населения обусловило также рост инвестиций в микрофинансовые компании.

По информации Банка России, объем привлеченных средств за год (с сентября 2016 года по сентябрь 2017-го) увеличился на треть. За 9 месяцев 2017 г. МФО привлекли 43,4 млрд руб. денежных средств.

Наличие теневой финансовой системы в России поддерживается также существованием значительного сегмента теневой экономики. По данным МВФ его доля составляет сейчас 33,7 % ВВП, что сохраняет основу и для теневых финансовых операций по его обслуживанию.

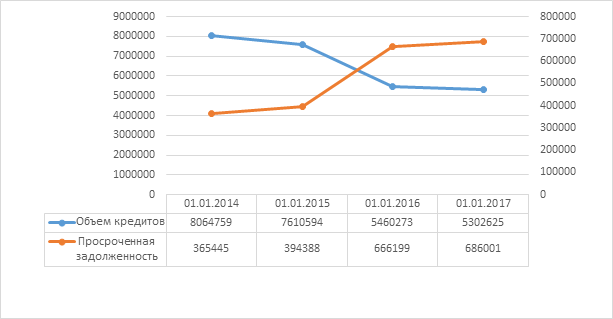

Кроме того, околобанковская система продолжает осуществлять функции кредитования малого предпринимательства, учитывая то обстоятельство, что, по мнению экспертов, многие компании МСБ при получении банковских кредитов сталкиваются с целым рядом проблем, а коммерческие банки не заинтересованы в кредитовании малонадежных заемщиков. По статистике Банка России просроченная задолженность по кредитам малому бизнесу ежегодно увеличивается при постоянном снижении объемов предоставляемых кредитов (рис. 1).

Рисунок 1. Объём кредитов, предоставленных субъектам малого и среднего предпринимательства в РФ и просроченная задолженность по кредитам, млн. руб.

Источник: Тригуб Е.Ю. Актуальные проблемы кредитования малого и среднего предпринимательства в России // Международный научно-исследовательский журнал, декабрь 2017 г., выпуск 12 (66) https://research-journal.org/economical/aktualnye-problemy-kreditovaniya-malogo-i-srednego-predprinimatelstva-v-rossii.

В этих условиях можно было бы активней использовать практику зарубежных надзорных органов, которые допускают деятельность альтернативных кредитных институтов, расширяя их функциональный и продуктовый ряд с целью поддержки национальной экономики.

Существенное влияние на выполнение небанковскими организациями банковских функций оказывает развитие новых технологий.

Так, российские граждане смогут переводить друг другу деньги через мессенджеры Тelegram, WhatsApp, Viber и Facebook Messenger после их интегрирования с платформой быстрых платежей, которую разрабатывает «Финтех» Банка России. В рамках новации пользователи смогут переводить деньги друг другу, минуя мобильный и интернет-банк кредитных организаций и сокращая комиссионные расходы банков. В мессенджерах появится кнопка оплаты/переводов денег. При ее нажатии появится окно, куда нужно будет ввести номер телефона, счет получателя и банк-получатель. Конкретный интерфейс определят сами мессенджеры, платеж будет идти через интернет.

Перевод денег через мессенджеры может вытеснить оплату услуг с помощью платежных терминалов, хотя нельзя забывать и про риски информационной безопасности. Поэтому важными остаются процессы авторизации и установления лимитов по операциям. Переводы через мессенджеры в любом случае будут защищены технологией 3DSecure, что ограждает пользователя от утечки его данных.

В Китае уже более 500 млн. человек расплачиваются через мессенджер WeChat. В США из пользователей Facebook каждый шестой совершает в месяц хотя бы один перевод другому человеку через соцсеть. С 2015 года оборот денежных средств через мессенджеры Venmo и Xoom в США составил десятки миллиардов долларов.

Определенное влияние на развитие теневого банкинга оказывают психологические факторы. Так, несмотря на внедрение программ повышения финансовой грамотности российского населения в последнее время имело место увеличение поисковых запросов на предмет выгодного вложения денег. В ходе мониторинга таких запросов Международной конфедерацией обществ потребителей (КонфОП) был проведен анализ сайтов небанковских организаций, предлагающих различные варианты вложения средств.

Среди основных признаков таких организаций отмечались обещания высокой и сверхвысокой (более 100 % годовых) доходности, рассказы об «уникальных продуктах», неправомерное использование символов государственной власти. Только половина из числа рассмотренных компаний указывали на сайте свои реквизиты, а в двух случаях организации были зарегистрированы за пределами России. Пять организаций используют на своих сайтах символы органов власти или схожие с ними изображения, размещают различные сертификаты и свидетельства, чтобы подтвердить свою надежность.

Не всегда низкий уровень финансовой грамотности присущ и для типичного клиента МФО. Так, по исследованию компании «Домашние деньги», 78 % вкладчиков — это мужчины, в основном москвичи, работающие в финансовой сфере (в сфере строительства - 28 %, в сфере IT — 27 %, владельцами своего бизнеса являются 10 %). Средний возраст клиентов — 43 года, а более половины (55 %) инвесторов предпочитают отдых в Италии и азиатских странах.

Кроме того, по данным исследований компаний «Домашние деньги» и MoneyMan примерно каждый четвертый клиент МФО в 2014 г. имел высшее образование, и отмечалась тенденция к росту этого показателя. При этом доля выпускников вузов среди онлайн-заемщиков еще выше – примерно 46 %.

Влияние моральных факторов, на наш взгляд, наиболее явно проявляется в наличии и развитии новых форм сомнительных операций. В различных схемах отмывания преступных доходов используются и юридические, и физические лица.

Специалистами в этой области отмечаются такие методы, как использование сети подставных фирм, игорных предприятий (представление к оплате выигрыша в тотализаторе, лотерее, казино и т. д.), проведение спекулятивных биржевых сделок и сделок с недвижимостью (основанных на использовании разницы цен), включение криминальных доходов в легальные доходы предприятий, для которых характерен большой оборот наличных денег (автомойки, учреждения общественного питания и т. п.).

В число сомнительных операций входит также «лжекредитование» в банках, осуществляемое в силу неформальных отношений руководителей банков с руководством предприятия: кредитование заемщика по подложным гарантийным документам, под многократно заложенное или не соответствующее характеристикам, отраженным в договоре, имущество, хищение кредитов фирмами, зарегистрированными по подложным документам.

Организаторы схем по обналичиванию средств часто вовлекают в них легально работающий малый бизнес, одна из используемых схем – дробление сумм между несколькими юрлицами.

В последние годы сомнительные операции перетекают из банковского сектора в сектор туристических услуг, неорганизованной торговли и, возможно, сферу нотариальных услуг. Учитывая это, 12 марта 2018 г. на сайте Росфинмониторинга было опубликовано Информационное письмо от 01.03.2018 «О повышении внимания нотариусов к отдельным операциям клиентов», где были изложены схемы легализации с использованием института исполнительной надписи нотариуса. Подобные действия обусловлены возросшим вниманием кредитных организаций к сомнительным операциям и стремлением уйти от банковского контроля.

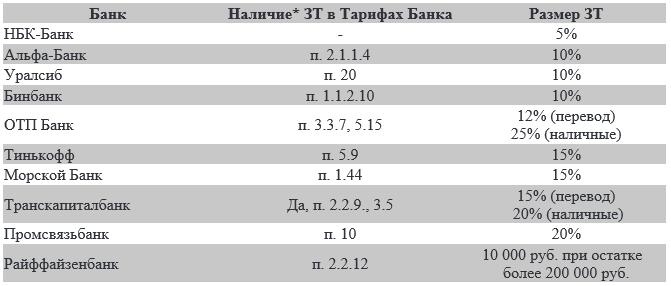

Использование новых схем и возможность получать доходы как от проведения самих сомнительных операций, так и на установлении так называемых заградительных комиссий для подозрительных клиентов (рис. 2) заставляют Банк России вносить все новые изменения в критерии определения таких операций.

* – По состоянию на 22.03.2018, согласно публичным данным, размещенным на сайтах банков в интернете // https://pravo.ru/story/201558.

Рисунок 2. Наличие и размер заградительных тарифов для клиентов, чьи операции подпадают под критерии сомнительных

Так, Письмом Банка России от 27 июля 2017 г. № ИН-01-12/40 “О критериях определения признаков высокой вовлеченности кредитной организации в проведение сомнительных безналичных и (или) наличных операций” от 4 августа 2017 года были включены такие новые критерии, как превышение величины 2 % (ранее - 3 %) за последний квартал суммарного значения доли объема сомнительных наличных и безналичных операций в объемах дебетовых оборотов по счетам клиентов - юрлиц, ИП и иностранных структур без образования юрлица и превышение величины 1 млрд руб. (прежде - 2 млрд) за последний квартал объема сомнительных операций клиентов с безналичными и наличными денежными средствами в совокупности.

В 2017 году Банк России оштрафовал более десяти банков на миллиарды рублей за проведение сомнительных операций, что гораздо больше, чем в 2016 г. По словам зампреда ЦБ Дмитрия Скобелкина, среди оштрафованных кредитных организаций были банки из 30 крупнейших на рынке.

При этом издержки, которые несут недобросовестные кредитные организации по оплате штрафов, сейчас не перекрывают получаемой ими выгоды от проведения их клиентами сомнительных операций.

Так, по данным Банка России, в первом полугодии 2017 года объем сомнительных операций клиентов кредитных организаций только по выводу денежных средств за рубеж и их обналичиванию более чем в 4000 раз превысил размер взысканных с кредитных организаций штрафов.

Поэтому предполагается привязать размер штрафов для банков к величине их собственного капитала. Соответствующий проект поправок в закон «О Центральном банке РФ» подготовлен ЦБ и Минфином.

С вступлением в силу этих изменений увеличение регуляторных рисков возникнет у крупных кредитных организаций, у которых оплаченный уставной капитал больше минимального, в этом случае при наличии нарушения и размер санкций будет существенно выше.

С другой стороны, клиенты из «чёрного списка» оказываются под пристальным контролем – их обязывают представить подтверждающие документы по любому поводу, не открывают счета и рекомендуют связанным с ними компаниям прекратить взаимодействие с неблагонадёжными контрагентами.

Для малого и среднего бизнеса, который не имеет дополнительных резервов, блокировка операций влечет реальную невозможность выполнения обязательств перед контрагентами.

Поэтому вопрос о совершенствовании порядка регулирования сомнительных операций остается актуальным.

Таким образом, развитию и усложнению теневой банковской деятельности способствует сохранение комплекса объективных и субъективные предпосылок, что обусловливает необходимость соответствующих действий со стороны регулятора. При этом обязательным условием является учет их возможных последствий для банковской системы и экономики страны.