Венчурное финансирование инноваций: мировой опыт и российская практика

Журнал: Научный журнал «Студенческий форум» выпуск №5(5)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №5(5)

Венчурное финансирование инноваций: мировой опыт и российская практика

В настоящее время, в эпоху глобализации, ключевым фактором, определяющим конкурентоспособность страны на мировой арене является степень инновационности экономики. Тенденцию к определению инноваций как ключевого фактора конкурентоспособности и главного двигателя экономического роста определили еще в начале прошлого века такие экономисты как Йозеф Шумптер и Фридрих фон Хайек, однако в наше время вопрос инновационной экономики приобрел первоочередное значение. Экономики ведущих стран мира уже сегодня переходят на новый, инновационный путь развития, видя в этом большие перспективы.

Одним из основных механизмов финансирования технологических инноваций и перехода к инновационной экономики по праву стало венчурное финансирование. С ходом времени и возникновением капитализма образовался новый сектор инновационной экономики, который отличался специальным образованием, развитием науки, появлением креативных предпринимателей и заинтересованности государства в инновациях. При этом, одним из главных стимулов развития инновационной экономики при капитализме являлся накопленный высококачественный и креативных человеческий капитал.

Вопрос перехода на инновационный путь развития актуален для нашей страны. Если обратиться к прогнозам роста экономики нашей страны, то по данным минэкономразвития, самый оптимистичный прогноз по по итогам 2016 года составляет 0,6%. Экономика страны до сих пор остается ориентированной на экспорт нефти и газа, сохраняется зависимость экономики от цены на нефть. В связи с этим, можно сделать вывод о том, что в современных условиях для России стимулирование роста экономики и повышение конкурентоспособности является одной из важнейших задач.

Одним из решающих условий долгосрочного экономического роста нашей страны, как было подмечено Д.А. Медведевым еще в 2008 году, выступает построение национальной эконмической системы. В основу построения этой системы ложится развитие венчурного бизнеса, деятельности национальных венчурных фондов, которые играют важнейшую роль при переходе на инновационный путь развития страны, что было уже неоднократно подтверждено практикой многих стран.

Большинство исследователей, самые известные из которых Э. Тоффлер, Ф. Фукуяма, Д. Белл и Дж. Нейсбитт считают, что для большинства развитых стран мира именно инновационная экономика служит причиной экономического превосходства над другими странами. При этом, статистика показывает, что инновационной деятельностью в развитых странах занимаются 60–80% промышленных предприятий и более половины организаций сферы услуг.

Однако, венчурное финансирование, которое на сегодняшний день наиболее развито в США, является относительно новым понятием для нашей страны. Как следствие, многие аспекты процесса венчурного финансирования в нашей стране мало изучены, что ведет за собой в том числе потери, и как результат отсутствие стимула к подобному роду инвестирования.

Для понимания, по оценкам экспертов совокупный объем венчурного капитала по итогам 2015 года с учетом девальвации российского рубля в РФ равен 4,125 млрд. долл. [2, c. 20], в США для сравнения, на ту же дату этот показатель составлял 49 млрд. долл. [4, c. 9]. Данный дисбаланс показывает то, что венчурный рынок России находится на этапе развития и имеет больший потенциал для развития в ближайшем будущем.

Прежде чем переходить к статистике, необходимо объяснить причины такого отставания. Дело в том, что в российской практике венчурного инвестирования существует ряд не решенных проблем. Так, если рассматривать индивидуальное инвестирование в нашей стране, то данный феномен не является массовым, так как для многих индивидуальных инвесторов наиболее привлекательными кажутся привычные формы инвестирования, такие как инвестиции в недвижимость или в акции российских сырьевых компаний.

Официальной статистики по индивидуальным венчурным инвесторам в России нет, при этом, экономисты отмечают, что другим препятствием на пути индивидуального инвестора является малое количество перспективных российских проектов и недостаток предпринимательской культуры основателей таких компаний, необходимых в инвестициях.

Малое количество индивидуальных венчурных инвесторов обусловлено так же отсутствием крупных институтов и сетей, что влечет за собой отсутствие системности действий индивидуальных инвесторов из-за сложности обмена опыта и взаимодействия между бизнес-ангелами.

Следующим типом венчурного финансирования является корпоративное венчурное инвестирование (КВИ). По мнению многих экспертов КВИ имеет большие перспективы развития в России, из-за присутствия многих крупных корпораций на рынке и наличия достаточного объема инвестиционных ресурсов.

При этом, в данной отрасли выделяется ряд проблем, которые, стоит отметить, существуют не только в нашей стране:

· Отсутствие гибкости управления и сложность принятия выбора внутри корпорации;

· Сложность оценки высоко рискованных венчурных проектов;

· Ориентированность на долгосрочную перспективу (получение прибыли после продажи доли в венчурной компании.

При изучении статистики корпоративного венчурного инвестирования в России, мы можем отметить, что так же как и на объем прямых инвестиций влияние оказывает инвестиционный климат нашей страны: в частности, такие факторы как политическая и макроэкономическая нестабильность, зависимость курса валюты от цены на нефть и сырьевая зависимость нашей экономики в целом.

В данной работе мы проанализируем динамику численности и капитализации действующих российских венчурных фондов. В основу анализа были взяты открытие обзоры Российской ассоциации венчурного инвестирования (РАВИ).

Талица 1.

Число действующих в России фондов венчурного капитала [3, c. 16]

|

Год |

Число фондов |

|

2012 |

137 |

|

2013 |

166 |

|

2014 |

177 |

|

2015 |

185 |

|

2016 |

178 |

Рисунок 1. Число действующих в России фондов венчурного капитала [3, c. 16]

На конец 2016 года на российском рынке появилось 13 новых фондов венчурного капитала, при этом общее количество венчурных фондов в стране, по сравнению с предыдущим годом сократилось на 4% c 185 до 178. При этом действующими фондами считаются не только активно инвестирующие фонды, но и фонды, находящиеся в пост инвестиционной стадии.

Основной причиной незначительного сокращения количества венчурных фондов является факт того, что на рынок появился только один фонд с государственным участием, в то время как с 2012–2015 доля таких фондов была от 29 до 31% в общей численности. Однако эксперты называют данное снижение государственной активности временным и полагают, что создание новых венчурных государственных фондов продолжится в 2017 году.

Наибольший интерес представляет собой динамика совокупного капитала российских венчурных фондов.

Таблица 2.

Совокупный капитал действующих в России фондов венчурного капитала [3, c. 16]

|

Год |

Капитал фондов: млн. долл |

|

2012 |

3721 |

|

2013 |

4635 |

|

2014 |

4361 |

|

2015 |

3849 |

|

2016 |

3795 |

Рисунок 2. Совокупный капитал действующих в России фондов венчурного капитала [3, c. 16]

Мы видим, что наибольший объем капитализации венчурных фондов приходится на 2013 год. Этот факт обусловлен изменениями инвестиционного климата и снижениям деловой активности в нашей стране.

Кроме того, нестабильность на российском рынке и отсутствие новых перспективных проектов приводит к тому, что действующие российские фонды становятся ориентированными на запад. Что касается инвестиций зарубежных венчурных фондов в российские венчурные компании, то по итогам 2016 года наиболее привлекательным проектом был запуск хаба NUMA Moscow, так называемого стартап-акселератора.

Средний размер сделки в 2016 году снизился и составил 1,1 млн. долларов США (1,5 млн. долларов США в 2015 году). Наибольшее сокращение среднего размера сделки наблюдалось в сделках с компаниями на стадии расширения (на 47% c 5,26 млн. долларов США до 2,81 млн. долларов США) и на стадии стартапа (на 23% c 0,73 млн. долларов США до 0,56 млн долларов США) [5, c. 4].

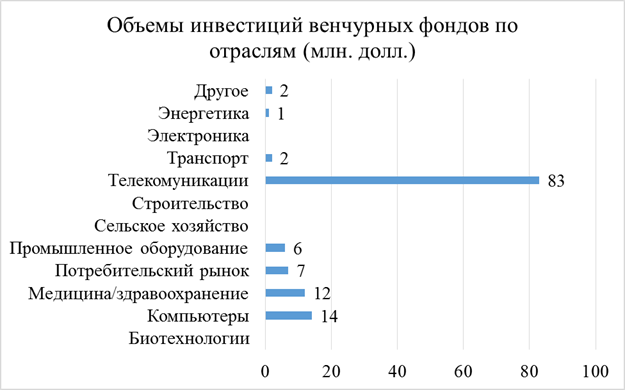

Рисунок 3. Объемы инвестиций венчурных фондов по отраслям [3, c. 38]

Самым привлекательным сектором для привлечения венчурного финансирования в 2016 году был сектор телекоммуникаций (83 млн. долл.), на втором месте компьютерный сектор (14 млн. долл.), на третьем медицина и здравоохранение (12 млн. долл.). Стоит отметить, что на российском рынке существуют большое количество фондов, инвестирующих только в сферу информационно-коммуникационных технологий (ИКТ). По некоторым подсчетам на инвестиции в сектор ИКТ ориентированы 54% из числа всех действующих фондов, в то время как на реальный сектор ориентированы лишь 13% фондов.

Исходя из данных статистики, мы можем сделать выводы о том, что венчурный сектор продолжает развиваться в нашей стране, не смотря на существующие проблемы и кризисные явления. Основную часть всех венчурных инвестиций берет на себя сектор телекоммуникаций, основная часть венчурных фондов ориентирована именно на инвестиции в сектор ИКТ.

Не смотря на то, что в 2016 году был создан лишь один фонд с государственным участием, в текущей неблагоприятной обстановке рынок венчурных инвестиций продолжает расти, в отличие от сектора прямых инвестиций.

За 2015–2016 гг. в России произошло улучшение инновационной среды, однако инновационная активность не увеличилась. Ключевым источником быстрых и значимых побед в развитии инноваций должен стать крупный бизнес. Усилия по инноватизации крупного бизнеса должны дополнить и создать синергетический эффект с уже проводимыми инициативами [1, c. 4].

В ходе исследования, было установлено, что развитие венчурное инвестирование в России в настоящее время развивается быстрыми темпами. Важно отметить, что, несмотря на острую необходимость переориентации экономики РФ с сырьевого экспорта на производство высокотехнологичной, наукоемкой продукции, уровень экономического развития страны еще не позволяет осуществить этот переход без активного вмешательства государства в инвестиционный процесс.

Переизбыток государственных инвестиций должен быть постепенно замещен потоком частных инвестиций, которые послужат залогом эффективности функционирования венчурного механизма, формированию которого государство оказывает большую помощь. Со временем значение государственного стимулирования инновационно-венчурной деятельности должно снижаться. Параллельно с поддержкой системы венчурного инвестирования целесообразно также осуществлять и инфраструктурную поддержку сферы венчурного предпринимательства, внедрять и развивать предпринимательскую культуру в структурах высшего образования и решать проблему кадровой обеспеченности венчурной системы на государственном уровне.